投資対象はできるだけ広く分散しましょうというのが、本サイトでの趣旨です。

それでは、株式市場だけでなく、債券市場にも投資すべきなのでしょうか?

結論から申し上げると、「債券には投資しません」。

1. 株式と債権のバランス

代表的な投資資産である株式と債券。

一般的に、「株式は攻め」「債券は守り」とされています。

| 株式 | 債券 | |

| 特徴 | ハイリスク・ハイリターン | ローリスク・ローリターン |

| 好況時(金利下降) | 上昇 | 下降 |

| 不況時(金利上昇) | 下降 | 上昇 |

株式・債券の関係は、コインの裏表のようにも見えます。

株式・債券は景気や金利と連動しますが、それぞれ正反対の動きをするからです。

さて「賢者の投資法」によると、ノーベル経済学賞を受賞したジェームズ・トービン教授は、株式と債券の組み合わせでリスク調整することを主張しています。

「攻めの株式+守りの債券」で配分を変えるだけでいいとの理論でした。

それでは、なぜ債券を買う必要がないかというと「長期投資だから」です。

たしかに 短期保有での株式はリスクが高く、債券は手堅い資産です。

トービン教授の仰るとおりです。

しかし、長期保有を前提にすると「株式市場への投資だけでOK」と事情が変わります。

2. 債券に投資しない理由

債券市場に投資しない理由は以下の通りに要約できます。

- 長期投資では、株式リスクの方がが低い

- 長期投資では、株式リターンの方が高い

2.1 長期投資では 株式リスクの方が低い

ペンシルバニア大学大学院のジェレミー・シーゲル教授は「長期投資におけるリスクは、債券よりも株式の方が低い」ことを主張しています。

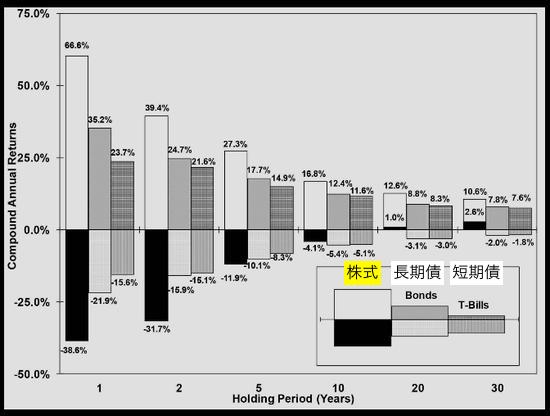

下記グラフは、1802年から2012年までの米国市場における株式、債券(長期国債、短期国債)の実質リターン範囲を示しています。

`Longs for the Long Run` by Jeremy Siegel(一部加工してあります)

1年間しか保有しないのであれば、株式の振れ幅は-38%〜66%と大きなものです。

一方で、長期債(約-21%〜35%)、短期債(-15%〜23%)と債券の振れ幅は比較的小さくおさまっています。

ところが長期間保有することで、株式のリスクはどんどん小さくなっていることもわかります。

20年間保有すると、株式と債券のリスクが逆転。

株式は最低でも1%以上の利益を出しているのに、債券は3%マイナスとなる可能性があったことが見て取れます。

30年間では、株式はさらに安全な資産に成長しています。

「長期投資では、株式の方が安全資産」というのが、シーゲル教授の結論です。

2.2 長期投資では 株式リターンの方が高い

シーゲル教授によると「長期投資では、債券よりも株式リターンの方が高い」こともわかっています。

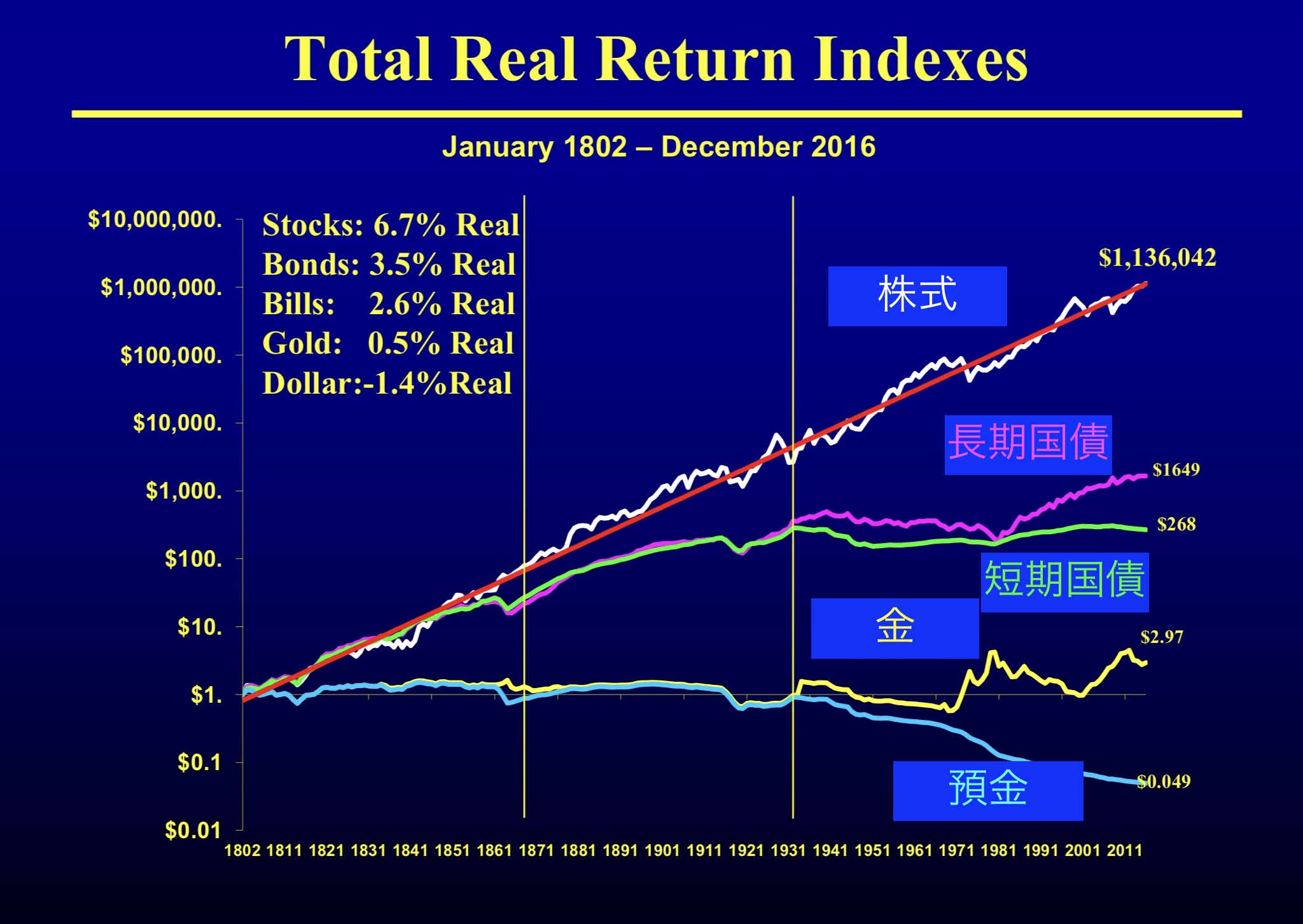

次のグラフは、「1802年の1ドルが、2016年時点でいくらになっているか」を表しているものです。

total real return indexes:CFA Institute(一部加工してあります)

短期国債は約270ドル、長期国債は約1650ドル。

株式は1ドルが約100万ドルに、、

成長が桁違いです。

実質成長率は、株式6.7% 、長期国債3.5%、短期国債2.6%。

1%の違いが大切な長期投資において、この差は重要です。

「国民・銀行から安く借りた資金を、企業が活動することで価値を大きくする」わけですから、債券のリターンより株式リターンが大きなことは当然かもしれませんね。

3. 結論:株式市場に100%投資する

長期投資においては、債券よりも株式。

リスクが最も低く、リターンが最も高い金融商品は株式だからです。

債券は購入する必要がありません。

「長期投資で株式市場に100%投資」が最良の選択と言えます。

この特長はつみたてNISAとの相性も抜群。

リターンが大きいほど非課税効果も高くなるからです。